碳酸锂:交易空间转瞬即逝

- 常识科普

- 2025-03-24

- 14

- 更新:2025-03-24 19:02:11

来源:紫金天风期货研究所

【20250324】碳酸锂周报:交易空间转瞬即逝

观点小结

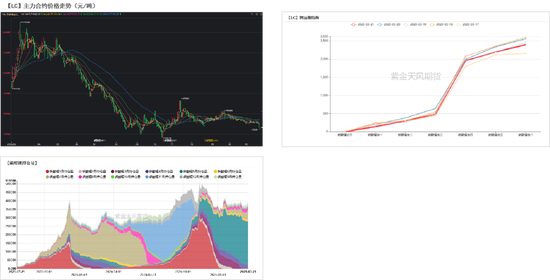

核心观点:震荡 当碳酸锂累库基本计价后,盘面需要新的交易点,而市场关注的矿端价格的下跌再度引发了锂价下行,只是由于锂价震荡区间较此前收窄、盘面跌速较快,矿端价格变动带来的锂价下移的空间被市场迅速消化。后期来看,由于冶炼端已出现边际减产,同时需求仍有韧性,锂价或难继续流畅下跌,关注矿价后续跌势,及需求排产情况。

碳酸锂现货价格:偏空 电池级碳酸锂现货价格-600元/吨至7.43万元/吨。

月差:中性 暂无强驱动。

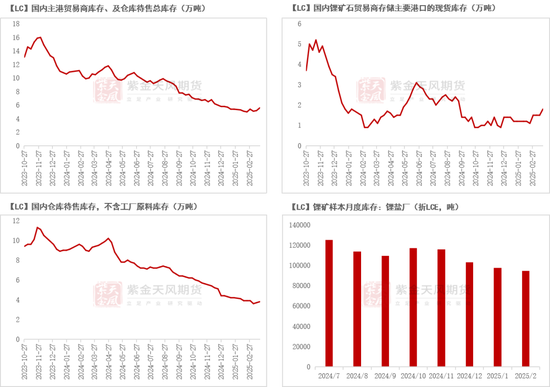

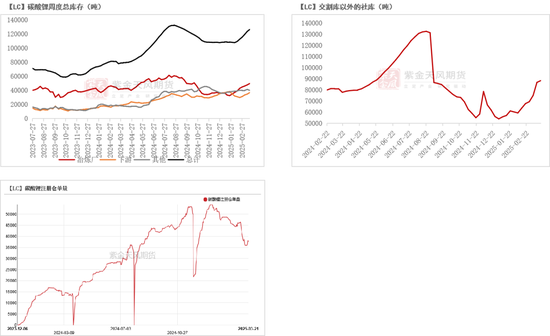

锂矿-港口库存:偏空 截至3月21日,国内主港贸易商库存、及仓库待售总库存较3月14日+0.4至5.6万吨。

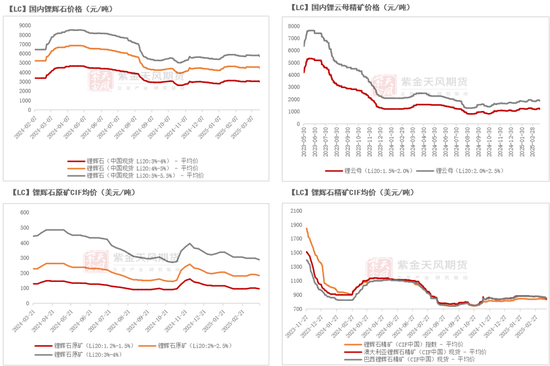

锂矿-进口价格:偏空 澳大利亚、巴西锂辉石精矿CIF价格环比分别-20、-20美元/吨至845、850美元/吨。

锂矿-国内价格:偏空 上周国内锂辉石精矿5%-5.5%价格环比-110元/吨;国内锂云母精矿2.0%-2.5%价格环比-65元/吨。

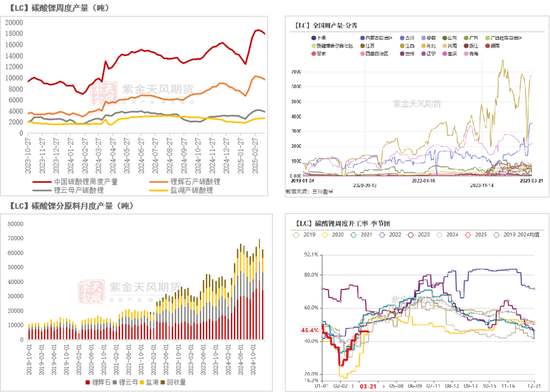

碳酸锂-产量:偏多 上周国内碳酸锂产量环比-454吨至17946吨。

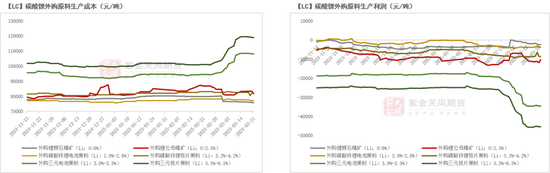

碳酸锂-成本:偏空 上周外购锂辉石精矿生产成本环比-563元/吨至75761元/吨,外购锂云母生产碳酸锂成本环比-1502元/吨至81768元/吨。

碳酸锂-库存(含仓单):偏空 截至3月20日,碳酸锂总库存环比+2765吨至126399吨,其中冶炼厂、下游、其他碳酸锂库存分别+1976、+2138、-1350吨至49697、36811、39891吨。

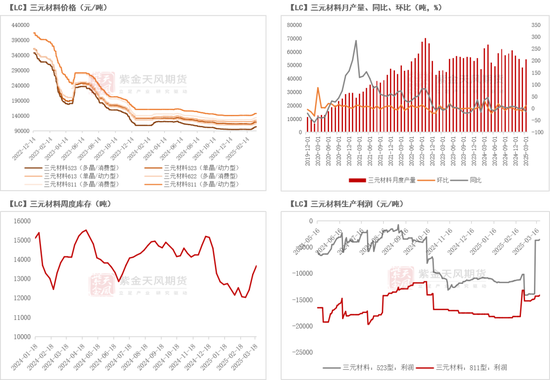

三元-利润:偏多 上周523型三元材料生产利润环比+160至-3505元/吨,811型生产利润环比+180至-14115元/吨。

三元-产能利用率:中性 上周三元开工环比持平于45.86%。

三元-库存:偏空 截至3月20日,三元材料周度库存环比+452吨至13674吨。

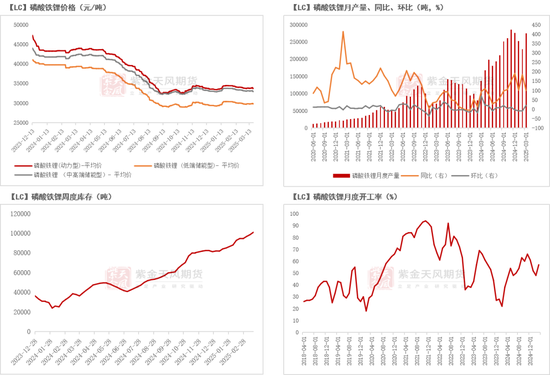

磷酸铁锂-库存:偏空 截至3月20日,磷酸铁锂库存环比+2410吨至101070吨。

平衡&展望

上周总结:上周碳酸锂期货价格再度向下突破,面临矿价松动,周四、周五盘面加速下跌。基本面方面,供应端,冶炼端在锂价下跌的情况下,出现边际减产,但总量仍维持高位。需求端,下游正极材料、电池端3月排产平平,采购节奏上同样未能为盘面提供强有力的支撑。整体来看,当碳酸锂累库基本计价后,盘面需要新的交易点,而市场关注的矿端价格的下跌再度引发了锂价下行,只是由于锂价震荡区间较此前收窄、盘面跌速较快,矿端价格变动带来的锂价下移的空间被市场迅速消化。后期来看,由于冶炼端已出现边际减产,同时需求仍有韧性,锂价或难继续流畅下跌,关注矿价后续跌势,及需求排产情况。

碳酸锂价格:期现均有走跌

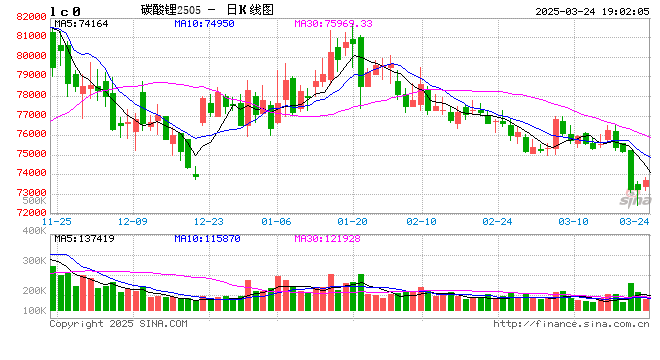

期价震荡下跌

上周碳酸锂期货价格加速下跌,LC2505合约开于75780元/吨,收于73240元/吨,期间高点76540元/吨,低点72420元/吨,周跌3.04%。

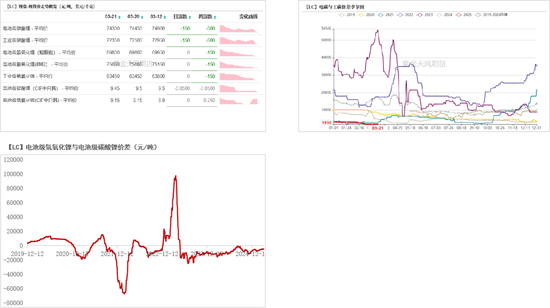

现货报价下跌 电/工价差环比收敛

上周现货价格继续走跌。价差方面,电/工碳价差环比持平于-1950元/吨,电池级氢氧化锂/碳酸锂价差环比收敛450至-4500元/吨。

锂矿:国内现货报价下调、港口库存环比减少

国内锂矿现货、进口锂矿价格环比下跌

上周国内锂矿现货、进口锂矿价格下跌。其中:

国内锂辉石精矿3%-4%、4%-5%、5%-5.5%价格周环比分别-50、-100、-110元/吨至2990、4460、5695元/吨;国内锂云母精矿1.5%-2.0%、2.0%-2.5%价格环比分别-45、-65元/吨至1190、1865元/吨。

进口锂辉石原矿1.2%-1.5%、2%-2.5%、3%-4%CIF价格环比分别-5、-7.5、-10美元/吨;澳大利亚、巴西锂辉石精矿CIF价格环比分别-20、-20美元/吨至845、850美元/吨。

锂矿港口库存周环比增加

上周国内锂矿港口库存周环比增加。

截至3月21日,国内主港贸易商库存、及仓库待售总库存较3月14日+0.4至5.6万吨。

其中,国内锂矿石贸易商存储主要港口的现货库存环比+0.3至1.8万吨,国内仓库待售库存(不含工厂原料库存)环比增加0.1至3.8万吨。

工厂原料库存方面,截至2025年2月,锂盐厂原料库存共94803吨,环比减少2618吨。

中游:周产创新高

周产量边际减少

周度产量方面,上周国内碳酸锂产量环比-454吨至17946吨。其中辉石产、云母产、盐湖产碳酸锂分别-320、-225、+55吨至9684、3855、2733吨(SMM)。分地区来看,青海、江西、四川周产环比分别+10、-20、+50吨至2190、6715、3580吨;周度开工率环比-0.7个百分点至45.4%(百川盈孚)。

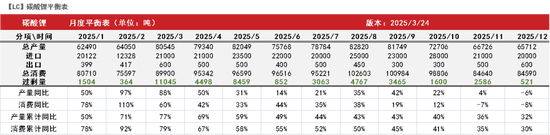

月度产量方面,2025年3月产量环比预计增加16495吨至80545吨,环比增加25.8%,其中辉石产、云母产、盐湖产、回收产碳酸锂分别+8010、+5160、+1400、+1925吨至43400、18560、11090、7495吨(SMM)。

外购锂矿生产成本下调

外购锂辉石精矿(Li_2O:6%)生产成本环比-563元/吨至75761元/吨,利润环比-610元/吨至-2494元/吨。

外购锂云母锂云母精矿(Li_2O:2.5%)生产成本环比-1502元/吨至81768元/吨,利润环比+620元/吨至-10330元/吨。

外购磷酸铁锂电池黑粉(Li:2.0%-2.8%)生产成本环比-531.3元/吨至77187.5元/吨,利润环比+31.3/吨至-3787.5元/吨。

外购磷酸铁锂极片黑粉(Li:3.2%-4.2%)生产成本环比环比-522.2元/吨至82100元/吨,利润环比+22.22元/吨至-8700元/吨。

外购三元电池黑粉(Li:3.0%-3.5%)生产成本环比-536.5元/吨至107968.6元/吨,利润环比+36.5元/吨至-34568.6元/吨。

外购三元极片黑粉(Li:5.5%-6.5%)生产成本环比-743.42元/吨至118773.62元/吨,利润环比+243.42元/吨至-45373.62元/吨。

库存总量环比增加(SMM)

总库存方面,截至3月20日,碳酸锂总库存环比+2765吨至126399吨,其中冶炼厂、下游、其他碳酸锂库存分别+1976、+2138、-1350吨至49697、36811、39891吨。

注册仓单方面,截至3月21日,注册仓单共37587吨,较3月14日增加1632吨。

正极:3月产出有所修复

三元材料:受其他金属价格波动影响 三元材料价格调涨

上周三元材料不同产品价格波动在+255/吨至+1250元/吨左右。

3月三元材料产量预计达54295吨,环比+6020吨、+12%,2月三元材料产量为48275吨,环比-6305吨、-11.6%,低于月

初预期(SMM)。

截至3月20日,三元材料周度库存环比+452吨至13674吨。

3月28日较3月14日,523型三元材料生产利润环比+160至-3505元/吨,811型生产利润环比+180至-14115元/吨。

磷酸铁锂:3月排产环比上调

上周动力型、低端、中高端磷酸铁锂价格分别-160、-35、-215元/吨.

截至3月20日,磷酸铁锂库存环比+2410吨至101070吨。

磷酸铁锂3月产量预计达274600吨,环比+46210吨、+20%,2月开工率预计为46%,环比减少6个百分点。2月产量228480吨,环比-23370吨、-9.28%,高于月初预期。

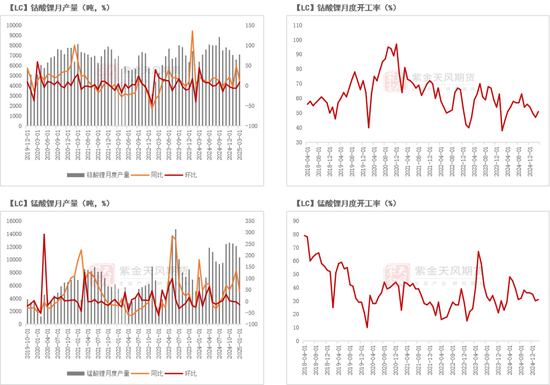

钴酸锂、锰酸锂3月开工环比增长

钴酸锂3月产量预计达7080吨,环比+8.09%,开工率预计达51%。2月产量达6550吨,环比减少6.96%,略低于月初预期。

锰酸锂3月产量预计达12082吨,环比增加1061吨、+9.6%。2月产量达11021吨,环比增加691吨、7%,2月开工率达31%,环比增加1个百分点。

电池:库销比稳定

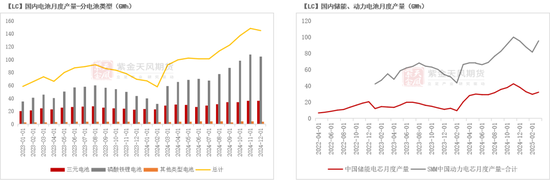

产量:3月电池排产上修

国内电池3月总产量预计达134.16GWh,环比+16.85GWh。2月总产量达117.31GWh,环比减少9.44GWh。

3月三元电池、磷酸铁锂电池产量预计分别达32.04、97.76GWh,环比分别+2.02、+14.53GWh。

国内储能电池3月产量预计达32.17GWh,环比+2.55GWh,动力电池3月产量95.38GWh,环比+13.83GWh

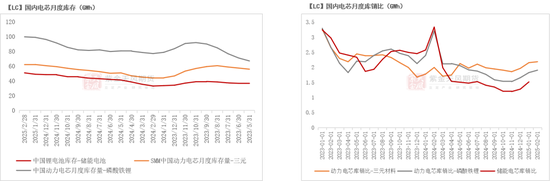

库存:成品库存总量稳定 库销比环比走高

国内电芯成品库存量环比呈上行趋势,截至25年2月,国内储能电池、动力电芯库存分别为50.9、161.8GWh,环比分别+1.9、+0.7GWh。

2024年1-12月,国内电芯库销比整体呈现下行态势,电芯厂库存水平相对合理,库存压力暂不显著。2025年2月,电芯库销比环比小幅走高。

作者:陈琳萱

从业资格证号:F03108575

交易咨询证号:Z0021508