【聚酯二季报】供需略改善,成本定价

- 知识大全

- 2025-03-18

- 12

- 更新:2025-03-18 17:44:10

来源:紫金天风期货研究所

【20250318】【聚酯二季报】供需略改善,成本定价

PTA观点小结

观点:PTA二季度计划检修高,供应检修兑现中,需求表现略不及预期,平衡去库,边际较Q1有改善。产业链估值来看,利润不高,定价锚在成本端,宏观和原油企稳后或有小幅反弹机会,关注月差阶段性正套机会。

一季度PTA冲高回落,主要跟随成本。1月前俄油受制裁成本推升,价格上涨,特朗普上任后地缘溢价下降,关税打压需求,油价下跌,PTA大幅回调。3月下后成本企稳,PTA震荡。

二季度平衡来看, 3-5月国内供应检修高位,需求端聚酯季节性改善,3-6月聚酯开工率评估90%、92%、92%、91%,终端订单一般,需求表现旺季不旺。二季度平衡维持去库60万吨偏上,供需面边际改善。

估值上,原油价格预估在65-75区间,石脑油供应偏紧裂解给90-110美元区间,PXN预估180-250美元,PTA现货加工费预估200-250元,PTA近端主力预估区间在4500-5300元。

交易机会上,PX和PTA3月下起边际好转,但整体走势受宏观和油价影响较大,油价企稳后低多机会,持续向上驱动有限。月差关注正套机会。

风险点:原油大幅回调,调油不及预期

PX观点小结

观点:PX二季度检修带来阶段性改善,调油表现不及预期,持续向上驱动不大,PXN不高,关注计划外检修带来的反弹机会。

一季度PX供应检修不多,供需松平衡,跟随成本震荡。节后预期好冲高,随着成本下移,调油不及预期,仓单压制,盘面大幅下跌。

二季度平衡来看,国内供应无新装置投产,3月中下旬起检修增加,3-5月产量不高。进口端,上半年考虑调油需求季节性,预估H1月均进口量80万吨,H2进口有回升。需求端,PTA3-5月检修相对集中,但考虑新增产能有投产规划,需求产量保持高位。平衡来看,PX4-6月预期去库,平衡有改善。

估值上,原油价格预估在65-75区间,石脑油供应偏紧裂解给90-110美元区间,PXN预估180-250美元,PTA现货加工费预估200-250元,PX主力预估区间在6300-7500元。

后市来看,PX供需有季节性改善预期,绝对价格受成本影响较大,关注低多机会,趋势性不明显。

风险点:宏观政策风险,仓单压力

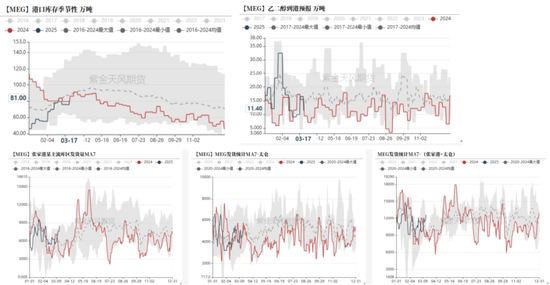

乙二醇观点小结

观点:乙二醇存量供应高位,检修季去库不及预期,市场打压估值,近月合约缺乏驱动,预计偏弱震荡,09合约关注阶段性低买机会。

一季度MEG冲高回落,节前预期良好维持高位,节后随着煤油成本下塌,高利润刺激乙二醇存量供应高位,部分装置检修延后,情绪悲观下大幅走弱。

二季度平衡来看,国内新装置投产延后,但存量供应偏高,4月起计划检修增加,进口端3-5月预估不高,需求端聚酯负荷季节性改善,4-5月平衡预期有改善。但目前港口库存偏高,下游提货一般,去库表现略不及预期,向上驱动有限。

后市来看,近端库存压力偏高,国内检修量略不及预期,去库偏慢,近端合约预计偏弱看待,远月合约预计存阶段性低买机会,但平衡下半年仍有累库压力,驱动不强,阶段性区间震荡操作。

风险点:宏观政策风险,港口到港超预期

目录

关税打击终端需求

PTA:计划检修高位

PX:关注检修季

PTA链利润分配及估值

MEG:存量供应偏高

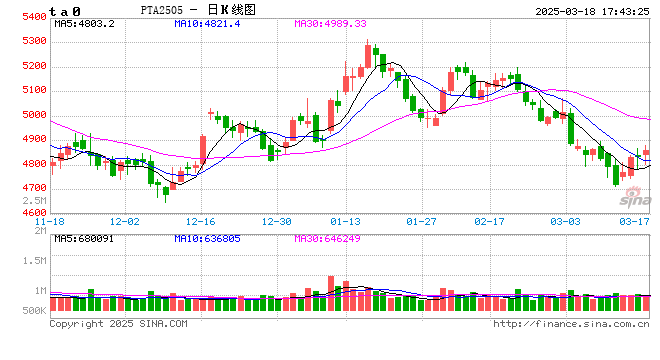

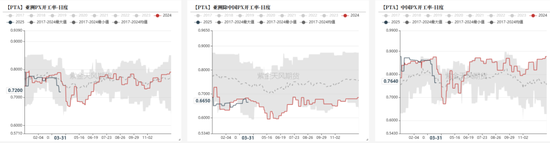

一季度PTA行情回顾

PTA一季度走势呈现冲高回落,受成本端原油影响较大。

1月初美财政部对俄能源公司进行制裁,加剧原油供应紧张,我国地炼对俄油依赖较高,制裁带来成本上移,PTA跟随成本大幅上涨。

进入1月中下旬,随着美总统特朗普上任,市场对于加关税及打压通胀的预期担忧,成本原油大幅下行。

节后产业链估值压缩至低位,制裁俄油问题造成地炼负荷低位,国内MX偏紧,聚酯链供需预期改善,盘面走强。

随着俄乌谈判,美国对我国关税进一步加码,以及对加墨关税不确定性,原油再度大幅回调,成本PX受仓单预期担忧,聚酯需求复苏不及预期,PTA大幅回调,PX表现偏弱,PTA盘面加工费有修复。节后走势偏弱。

关税打击终端需求

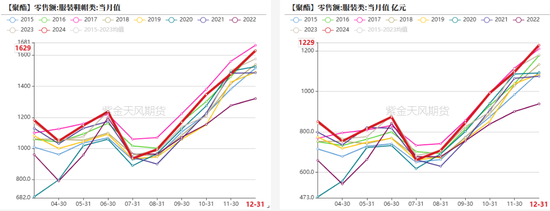

纺服内需增速放缓

2024年我国纺织服装商品内需消费实现温和增长,但受到宏观经济放缓影响,各项增速均较上年有所放缓。

24年1-12月,全国限额以上单位服装鞋帽、针、纺织品类商品零售类值为8033.2亿元,累计同比增长0.3%,增速放缓。实物商品网上穿类商品零售额同比增速为1.5%。

25年年后来看,终端坯布库存压力相对偏高,节后订单表现不佳,内需表现有压力。

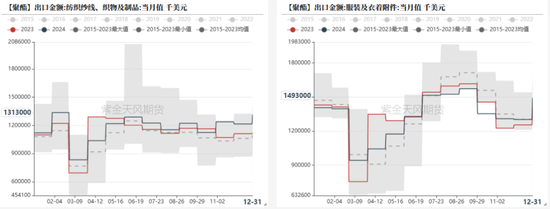

外需受关税影响加大

24年我国纺织品服装维持正增长,但是增速放缓,其中纺织品出口增速好于服装。四季度同比出口放量,与美国加关税预期下赶出口有关。

根据海关总署统计,2024年我国纺织品服装出口总额为3011亿美元,同比增长2.8%。其中,纺织品出口额为1419.6亿美元,同比增长5.7%,服装出口额为1591.4亿美元,同比增长0.3%。我国出口对美国、欧盟、东盟等主要贸易伙伴出口增势良好,对日本、土耳其、俄罗斯等市场出口负增长。

25年1-2月我国纺织品服装出口数据下滑。一方面高基数效应影响,另外特朗普上任后对我国加征两个10%关税,对我国直接出口服装影响较大。

今年1~2月,全国纺织品服装出口额为428.8亿美元,同比减少4.5%。其中,纺织品出口212.2亿美元,同比减少2.0%;服装出口216.6亿美元,同比下降6.9%。

下游订单不足,节后复苏慢

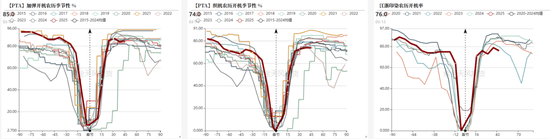

织造节后重启速度低于近几年,截至3月中较元宵节后集中复工已经有一月,加弹、织机、印染的开工率分别为85%、74%和76%,较往年同期近9成负荷表现偏弱。

坯布成品库存偏高,受特朗普关税政策影响,下游订单偏弱,节后消化原料备货为主,节后复苏预期被特朗普加关税需求不及预期替代。

聚酯负荷重启偏慢

一季度是聚酯及下游季节性降负时间段,和节前预期相比,聚酯假期停车偏高,节后重启速度不快。截至3月初聚酯负荷回升至89%左右,近两周负荷走平,负荷高的略低于预期。

分产品来看,长丝恢复较快,目前负荷已经上升至94.9%,符合季节性。瓶片由于利润偏差,复产速度较慢维持68.7%左右,3月中下旬有重启。3-4月负荷评估预计仍能到上半年高点。

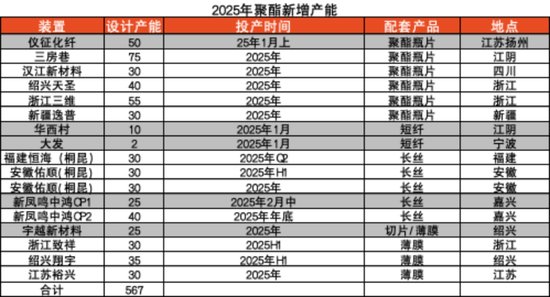

聚酯25年新产能按计划

24年全年新增产能计划投产产能预计500万吨左右,新增投产量持稳。

一季度主要投产的新增产能为瓶片、长丝和薄膜。新增产能100万吨左右。

二三季度规划投产的产能以瓶片和长丝为主。

聚酯二季度负荷评估高位

25年聚酯全年新增产能500万吨附近,全年增速评估5.2%左右,上半年增速评估6.8%,其中一季度增速在6.4%左右。

二季度是传统季节性旺季,评估负荷能保持相对高位,3-6月聚酯负荷90%、92%、92.4%、91.6%。

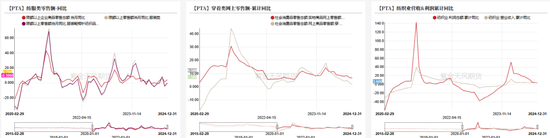

PTA:计划检修高位

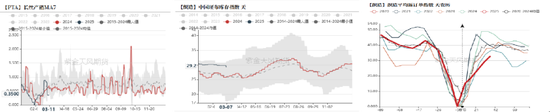

PTA新装置投产量不低

25年全年国内PTA投产规划3套,海外规划一套,共计产能1020万吨,

目前独山能源3#12月底已经投产,虹港石化预计5月前后出料,三房巷预计下半年投产。

海外投产一套土耳其SASA150万吨,2月底投产,其原料主要来自土耳其和沙特,关注沙特Jizan出料情况。

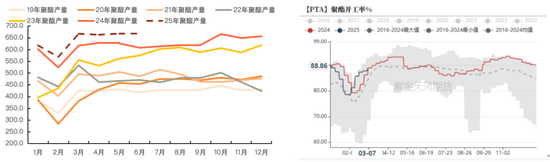

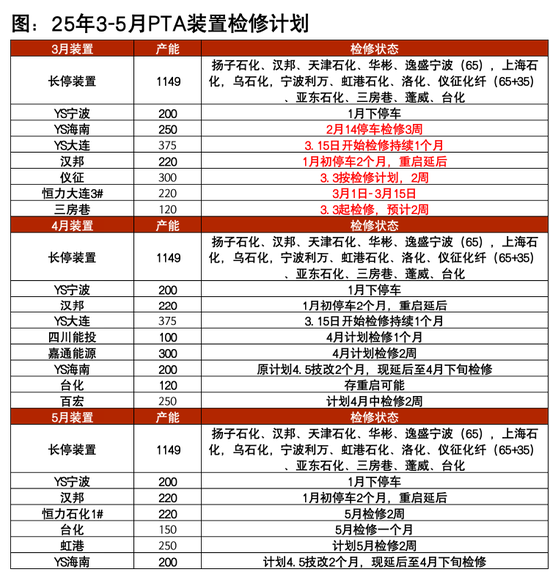

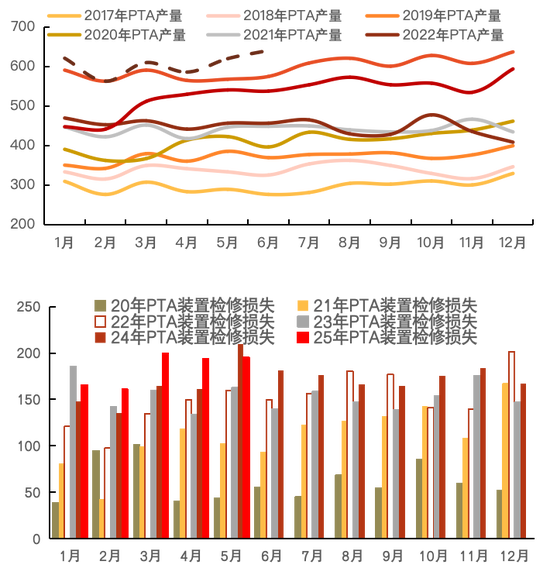

PTAQ2检修高位

24年底至25年初PTA加工费维持低位,3-5月PTA装置计划检修量高位,3-4月评估产量不高,5月起随着新装置计划投产,PTA产量或有回升。

3月检修YS海南、大化、仪征、恒力3#、三房巷,4月嘉通、能投、百宏、YS海南等。

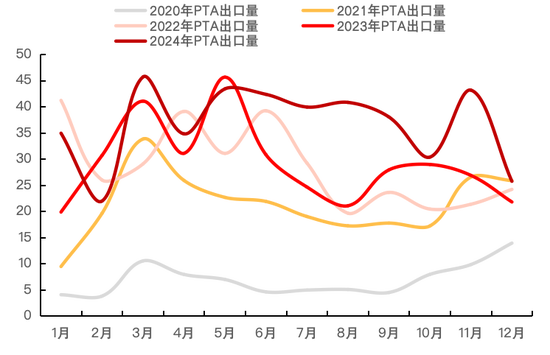

PTA出口预估持稳

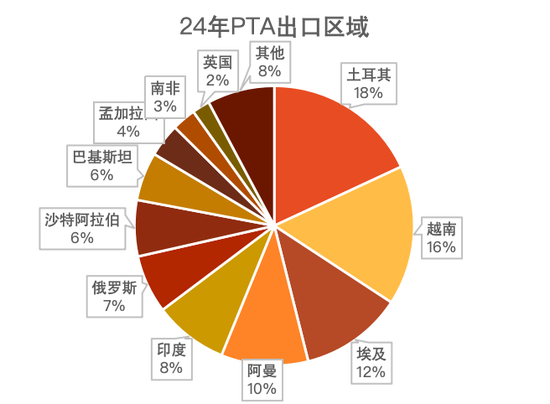

24年全年PTA出口量442万吨,环比23年增长90万吨,阿曼、土耳其、越南、埃及等地出口增长明显。

25年评估来看,出口仍然是解决PTA国内压力的重要渠道,出口总量预估持稳,考虑到土耳其SASA已经投产,后续出口土耳其的量可能会有下降。

25年评估出口量1-2月30万吨,3-4月35万吨左右。

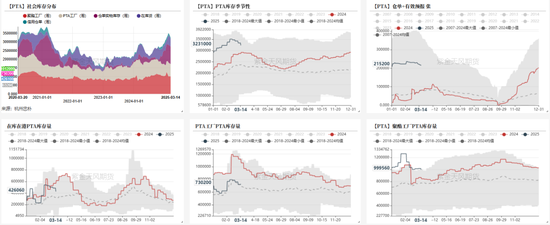

PTA季节性累库后开启去库

PTA上半年从供需表现来看,1-2月聚酯织造季节性降负,PTA检修偏少,累库超60万吨,3-5月PTA计划检修量偏高,聚酯负荷季节性回升,平衡评估去库。

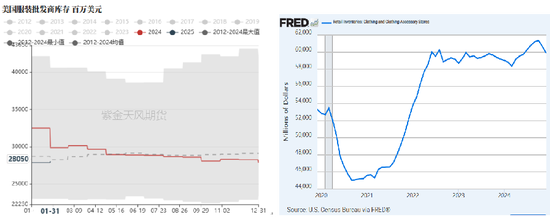

从2月底3月初起,随着PTA检修落地,PTA库存已经逐步进入去库通道,截至3月14日PTA库存323.1万吨附近,当前绝对库存处于相对高位。

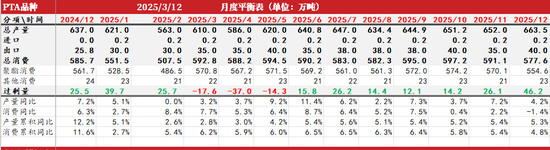

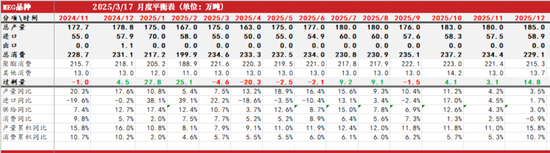

PTA平衡表

基本假设:独山能源3#1月完全贡献产量,虹港新装置5月投产。国内3-5月检修按计划,目前检修量维持高位,聚酯二季度3-6月负荷维持90%、92%、92.4%、91.6%季节性高位。

平衡来看,1-2月季节性累库65万吨附近,3-5月平衡去库明显,整体去库近70万吨附近,4月检修集中+聚酯负荷高位,去库幅度最大,3-5月去库把1-2月累库消化掉,整体库存量仍保持高位,目前供需边际有好转。随着成本下跌,供需略有好转,PTA加工费有所修复,整体产业链估值不高。

PX:关注检修季

一季度PX行情回顾

PX一季度“M型” 走势,整体冲高回落,受成本端原油影响较大。

1月初美财政部对俄能源公司进行制裁,加剧原油供应紧张,我国地炼对俄油依赖较高,制裁带来成本上移,PX跟随成本大幅上涨。

进入1月中下旬,随着美总统特朗普上任,市场对于加关税及打压通胀的预期担忧,成本原油大幅下行。

节后产业链估值压缩至低位,制裁俄油问题造成地炼负荷低位,国内MX偏紧,聚酯链供需预期改善,PX走强。

随着俄乌谈判,美国对我国关税进一步加码,以及对加墨关税不确定性,原油再度大幅回调,PX受仓单预期担忧,PX表现偏弱,一度创出新低。

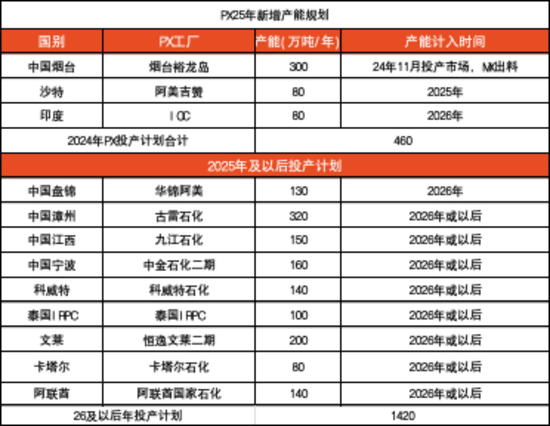

25年PX新增产能少

国内PX25年全年计划新增产能预计仅24年投产的裕龙石化一套装置,出料先以MX的形式。PX出料预计下半年以后。

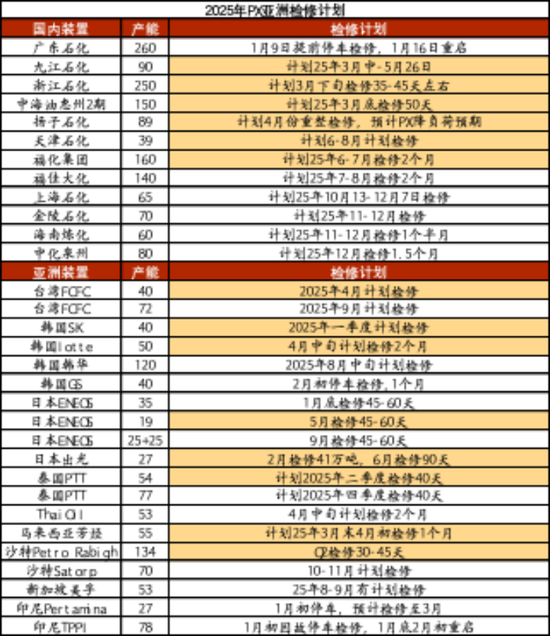

亚洲二季度有检修计划

二季度是亚洲季节性集中检修时间段,国内集中检修从3月中下旬开始,九江、浙石化、中海油惠州、扬子石化陆续计划检修。

海外来看,二季度日韩季节性检修,检修量不大。

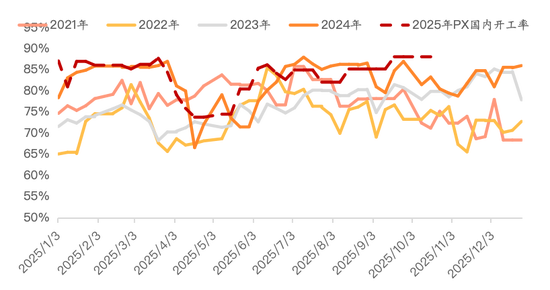

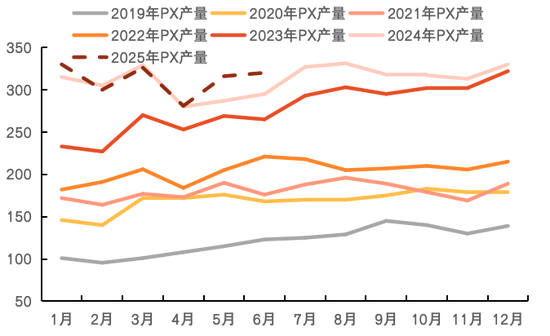

PX产量持稳

国内PX一季度产量高位持稳,3月下旬后检修陆续落地。1季度月均产量318.7万吨,产量增速0.7%。

上半年预估平均产量312万吨,产量增速3.4%。由于新增产能不多,产量同比增速放缓。

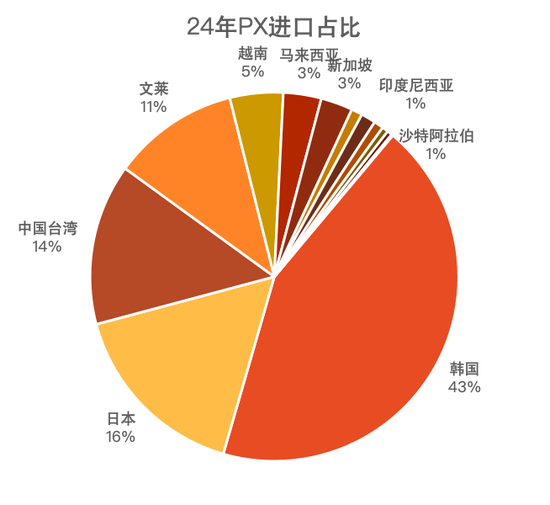

PX进口评估环比增加

考虑到调油需求环比略下降,25年进口评估环比略高于24年。全年进口评估1009万吨左右,月均84万吨,二季度汽油旺季季节性略下降。

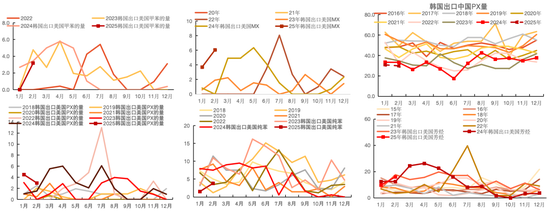

我国PX进口主要地区来自韩国、日本、中国台湾和文莱。韩国1-2月出口美国芳烃不少,3月起韩国出口美国预估量不高,国内预计进口不低。进口量上半年考虑调油需求季节性增加,下半年下降,但总量低于前两年。

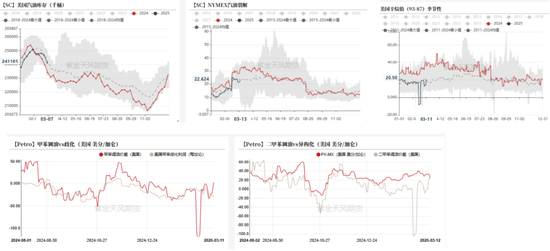

美国汽油库存季节性下降

当前来看,汽油处于季节性中性,库存下降中。美国汽油裂解价差中性持稳,夏季汽油旺季需求来临前,调油经济性略有改善。

美韩套利空间不大

目前甲苯美亚套利窗口打开,二甲苯和纯苯套利窗口空间不大。美韩之间运费下降,美国1-2月进口韩国调油料不少,3月套利空间不大,关注季节性备货情况。

韩国出口美国芳烃前高后低

韩国25年1-2月出口美国芳烃(TL+MX+PX+BZ)分别为9.7万吨和16万吨。出口量和往年季节性相比处于高位。调油季前美国备调油料,PX和BZ作为化工原料补充,下半年调油需求或下降。25年前2月韩国出口美国MX和PX量偏高,纯苯量偏低。

3月前10天,韩国出口美国甲苯、二甲苯的量分别为0.3wt和1.98wt,PX和纯苯未出口。

PX平衡预估

供应来看,上半年PX无新增产能,国内产量变化主要来自检修变化,3月中下旬起检修增加,3-6月供应环比下降,上半年预估平均产量312万吨。

进口端,上半年考虑调油需求季节性增加,下半年下降,但总量低于前两年。预估上半年月均进口量80万吨,下半年月均进口量87.8万吨。

需求端,PTA3-5月检修相对集中,但考虑新增产能有投产规划,需求产量保持高位。

平衡来看,PX4-6月预期去库,3月下-5月供应端检修相对偏高,5-6月需求端PTA产量位于维持高,平衡预期有改善。

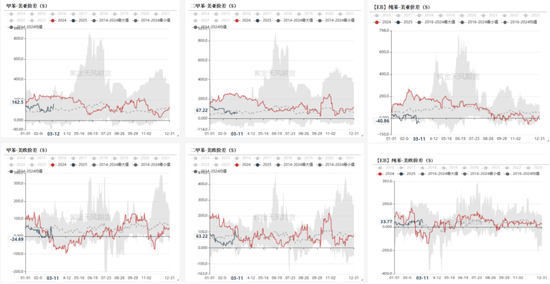

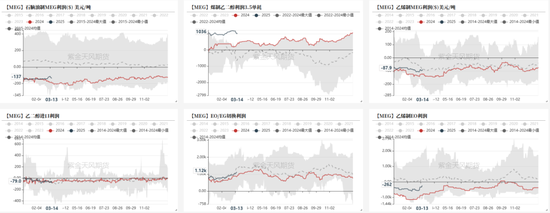

PTA链利润分配及估值

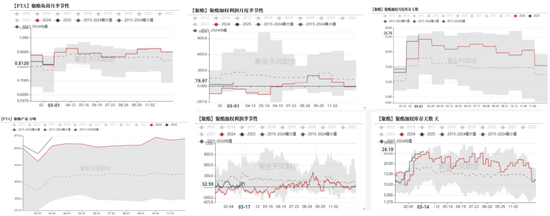

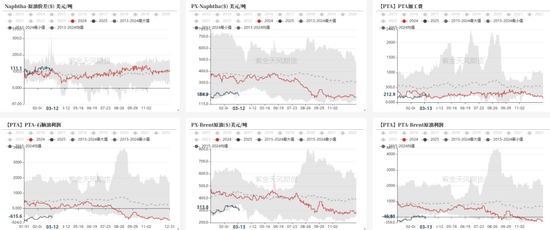

上下游利润分配

PTA-布油价差节前逐步改善,2月下旬关税影响终端需求不及预期,PX供应检修偏少,产量维持高位,预期悲观下产业链利润再次走弱,当前估值相对低位。

石脑油由于下游乙烯投产偏高,石脑油裂解维持高位,PXN当前190-200美元附近,历史相对低位,关注季节性改善。

PTA产业链估值

二季度来看,产业链估值相对低位,供需边际好转,产业链的锚点原油端,石脑油裂解评估偏强,PXN季节性有修复。

估值上,原油价格预估在65-75区间,石脑油供应偏紧裂解给90-110美元区间,PXN预估180-250美元,PTA现货加工费预估200-250元,PX主力预估区间在6300-7500元/吨,TA主力预估区间在4500-5300元/吨。

策略上,PX和PTA3月下起边际好转,但整体走势受宏观和油价影响较大,油价企稳后低多机会,持续向上驱动有限。月差关注正套机会。

注:PX美元兑人民币汇率按7.25估计,关注汇率变化

数据来源:紫金天风期货研究所

MEG存量供应偏高

一季度MEG行情回顾

乙二醇一季度冲高回落,节前预期良好,新增产能投产有限,港口库存低位,预期节后旺季去库,低库存下乙二醇整体维持4650-4850区间震荡。价格重心不低,乙二醇利润维持高位。

节后随着煤油成本下塌,利润刺激乙二醇存量供应高位,部分装置检修延后,情绪悲观下大幅走弱。

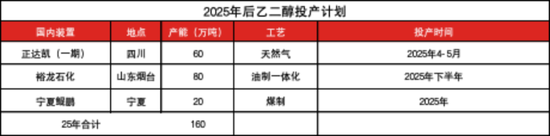

EG投产计划不多

25年一季度无新增产能,05合约之前预计正达凯60万吨投产,比之前预期有延后。

裕龙石化预计下半年投产。

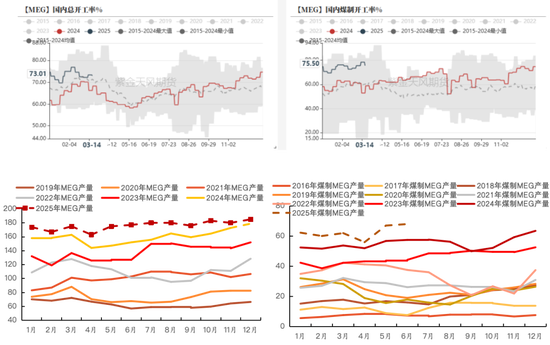

乙二醇产量高位,部分检修计划延后

25年一季度乙二醇产量维持季节性高位,一季度平均负荷73.3%,同比24年负荷偏高,产量同比增长7.6%,其中煤制产量增速16.7%。

二季度乙二醇油煤装置存季节性检修,预估乙二醇产量环比下降,但煤化工效益不差,部分装置检修延后,产量同比预计仍未高位。

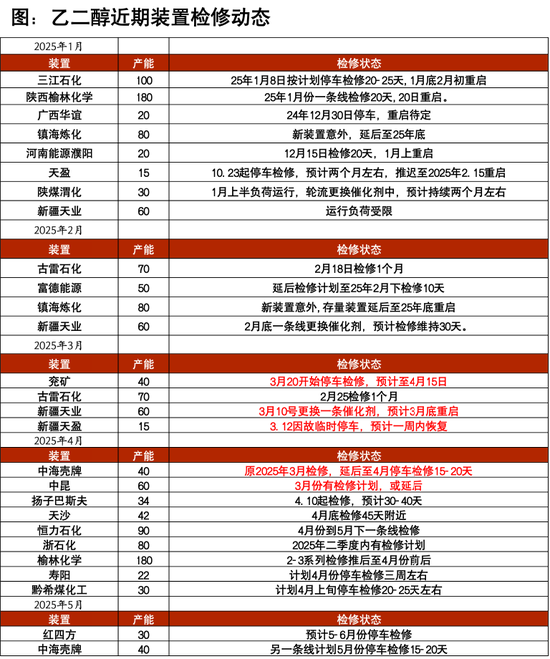

乙二醇4月计划检修相对偏高

乙二醇一季度计划检修量不高,部分3月检修计划延后,产量维持高位。二季度通常季节性检修旺季,煤化工更换催化剂。

4月计划检修偏高,恒力、中海壳牌、兖矿、榆林化学、黔希煤化工等,关注检修落地情况。

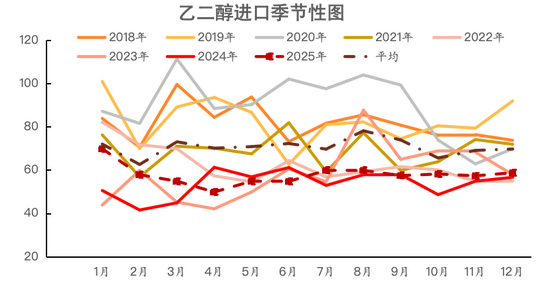

乙二醇1-2月进口高,二季度或有改善

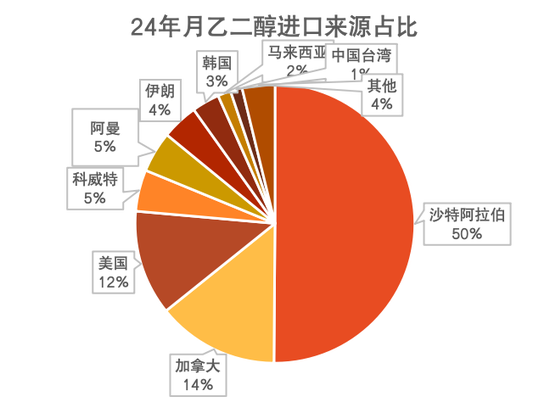

24年来看,全年进口乙二醇647万吨,月均进口54万吨附近。进口主要地区沙特、加拿大、美国、科威特、阿曼和伊朗。

从进口地区来看,进口主要来自中东和北美,四季度马来西亚和台湾出口国内增加。

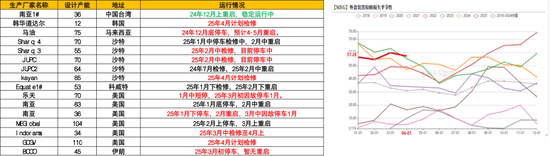

25年来看,24年底海外检修量低,出口保持高位,1-2月进口评估70万吨和58万吨。进入25年后中东地区检修增加,北美寒潮影响装置有停车,一季度海外检修偏高,3-5月进口量预计不高,目前评估55、50、55万吨。25年评估月均进口58万吨,环比增加。

海外检修Q1不低

海外检修来看,2-4月沙特和北美检修集中,3-5月进口量预估不高,亚洲地区,马油停车至5月后,台湾南亚36万吨重启后25年贡献进口量。

港口去库不及预期

节前预期春节季节性累库,二季度进口少,春检开启兑现去库,整体库存压力不大,目前看去库不及预期。

供应端,国内MEG负荷超预期,进口到港下降有限,截至3.17日乙二醇港口负荷回升至81万吨,近期高位。需求端,关税影响,内外需表现偏弱,聚酯负荷符合预期,但订单少,库存压力大。目前到港不低,提货改善有限,港口库存压力大。

乙二醇煤制效益不差

25年以来,成本端油、煤价格重心均有下移,乙二醇煤制利润修复较多,油制利润修复后再度压缩,乙烷制利润随着乙烷价格上涨有所压缩。

数据来源:紫金天风期货研究所

乙二醇平衡表

基本假设:新装置60万吨预估4-5月出料,国内4月检修计划偏高,海外进口量二季度整体评估不高,全年进口环比增长。

供需端,国内产量3-5月检修增加,年内负荷低位,平均开工率70%,全年平均开工72.6%左右。进口端,海外检修集中预估3-5月不高,50-55万吨,考虑近洋台湾、马来西亚装置重启,下半年海外检修不高,全年进口评估增加,月均58万吨。需求端,聚酯3-4月能维持旺季开工,后续观察库存压力,终端表现一般。平衡来看,二季度格局好转,4月平衡偏紧改善,但去库有限,下半年负荷高位下有小幅逐步累库压力。

策略上,近端库存压力偏高,目前国内检修量仍不高,去库预期偏慢,近端合约预计偏弱看待,远月合约预计会有阶段性低买机会,但平衡下半年仍有累库压力,驱动不强。

作者:刘思琪

从业资格证号:F3047966

交易咨询证号:Z0015522